本文将从产品、市场、发展态势等多方面解读行业第二季度发展现状。

产品——迭代更新为主,行业专机受瞩目

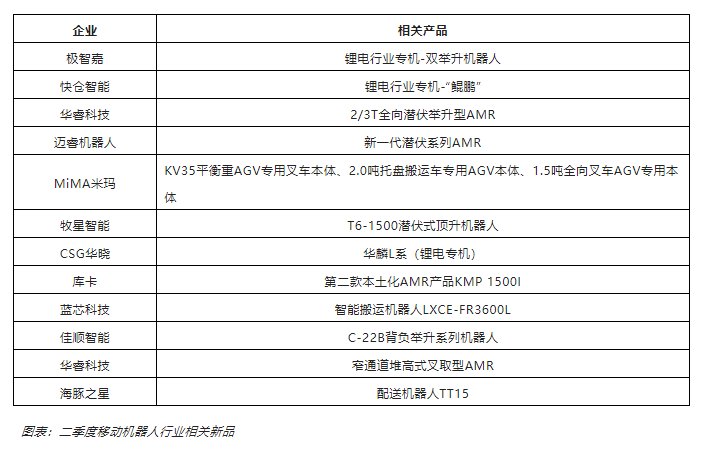

根据新战略移动机器人产业研究所统计,二季度,一共有12家企业发布了约15款新产品,涵盖多种类型。由于新能源行业的持续向好,极智嘉、CSG华晓及快仓都相继推出了锂电行业专机,除此之外,其他大部分是在已有系列产品上的迭代跟升级。

目前整个行业移动机器人产品形态已经相对完善和稳定,企业当前更多的都是在已有产品基础上,不断完善和迭代,使其能更加适应应用场景的需要。同时,在一些新应用领域的开拓中,根据行业需求特点,企业也会推出相应的行业专机。

市场——华南成关注重点,海外市场加速推进

国内市场

二季度,受疫情影响最严重的地方依然是上海,上海从2022年3月28日全面封城,到6月1日解封,一共历时75天。这期间,作为华东枢纽,上海的暂停给整个华东地区的生产制造业都带来了极大的影响。

对于AGV/AMR企业而言,首先,生产活动的停滞对设备的需求会减少,尤其是华东地区是AGV/AMR的主要市场之一。受疫情持续影响,一些终端厂商大的招投标项目延后,小项目则开始压缩投资;其次,前期企业签订的一些项目,后续的交付面临着诸多阻碍;最后,一些AGV企业总部就在上海,在整个城市停滞的情况下,日常运营也会受到影响。

因此,二季度,受制于华东疫情的种种影响,作为AGV/AMR两大应用市场之一的华南开始成为各大厂商的重点,一些企业通过扩大华南团队规模、设立办事处等手段开始大力拓展华南市场。

不过,伴随着上海的逐步解封,其生产经营活动也在逐渐恢复,下半年,相信华东市场仍有潜力。

整体来看,国内市场今年释放的需求信息仍然明显,尤其是疫情另一方面也使制造业进一步意识到了自动化的重要性。

国外市场

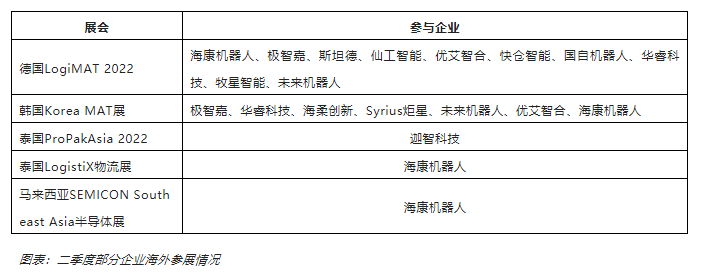

二季度,国外市场依旧是各大AGV/AMR企业加速推进的重要市场,亮相国外展会、寻找代理商、与集成商合作、设立分公司……,企业正在通过各种方式去拓展海外业务。

二季度,海外比较受关注的展会如德国LogiMAT 2022及韩国Korea MAT展都吸引了不少国内企业的参与,如海康机器人、极智嘉、斯坦德、仙工智能、优艾智合、快仓智能、国自机器人、华睿科技、牧星智能等,都携旗下代表性产品及方案一一亮相。

除了亮相展会外,为了更好的拓展海外市场,中国AGV/AMR企业也在加紧海外团队的建设,仙工智能开始扩充其在德国的团队,快仓通过扩充海外本土化团队、推出适合海外市场的产品、加速海外专利申请和安全认证等一系列措施来拓展海外业务。

中国企业持续在海外市场的耕耘也取得了成果,根据韩国《朝鲜日报》报道,当前各大韩企引进的物流机器人中有60%以上是中国制造的;而据日本权威研究机构富士经济的报告显示,极智嘉在日本货到人市场占有率已经高达77%,占据市场引领者地位。

行业——新能源需求持续释放

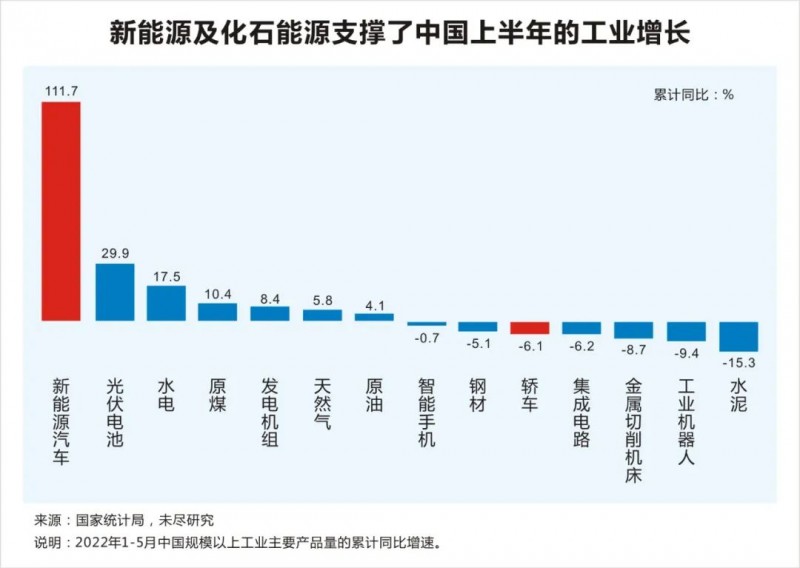

二季度,最受行业关注的还是新能源行业,主要是新能源汽车、新能源锂电与光伏。

进入2022年,据不完全统计,我国锂电产业链新增规划投资已超6000亿元,相继有60多家企业宣布锂电产业链投资计划。从投资方向来看,动力及储能电池产业投资占比为37%、锂电池材料产业投资占比为61%、动力电池回收产业占比为2%;从投资金额来看,动力电池及储能电池投扩产项目的投资占比达68%。

光伏领域二季度也依旧火热,晶澳科技5月发布最新扩产计划——拟投资102.9亿元用于一体化产能进行扩建,投资项目包括曲靖10GW高效电池、5GW组件项目、合肥11GW高功率组件改扩建项目。天合光能6月发布公告,计划发行不超88.9亿元可转债,投向年产35GW直拉单晶项目。

二季度以来,众多新能源厂商扩产项目逐渐提上日程,新松、佳顺智能、今天国际、海康机器人、未来机器人、珠海创智、蓝芯科技、华睿科技、快仓智能、斯坦德及迦智科技等企业二季度在新能源行业业务也在稳步推进中。

当前,AGV/AMR在汽车领域的增量空间大部分集中在新能源车这一板块。传统汽车行业对AGV/AMR的需求仍然后劲不足,但也偶有集采的订单释放,如CSG华晓与快仓智能共同中标了一汽集团2000余台AGV集采项目。

二季度,军工行业热度上升,释放了不少项目,主要特点是项目小,利润高,当然进入门槛也高。6月末,蓬翔汽车为某核领域企业量身定制的两台15吨级室内外重载AGV通过各项检测标准要求顺利下线,该项目顺利交付为蓬翔公司AGV开拓了新的市场。

半导体作为高价值行业,对AGV/AMR的需求也呈上升趋势。包括捷螺系统、仙工智能、优艾智合、斯坦德等企业,在半导体行业的拓展都在稳步推进中。其中,捷螺系统二季度在半导体行业订单额约5000万,出货数量约30台(主要为复合机器人)。

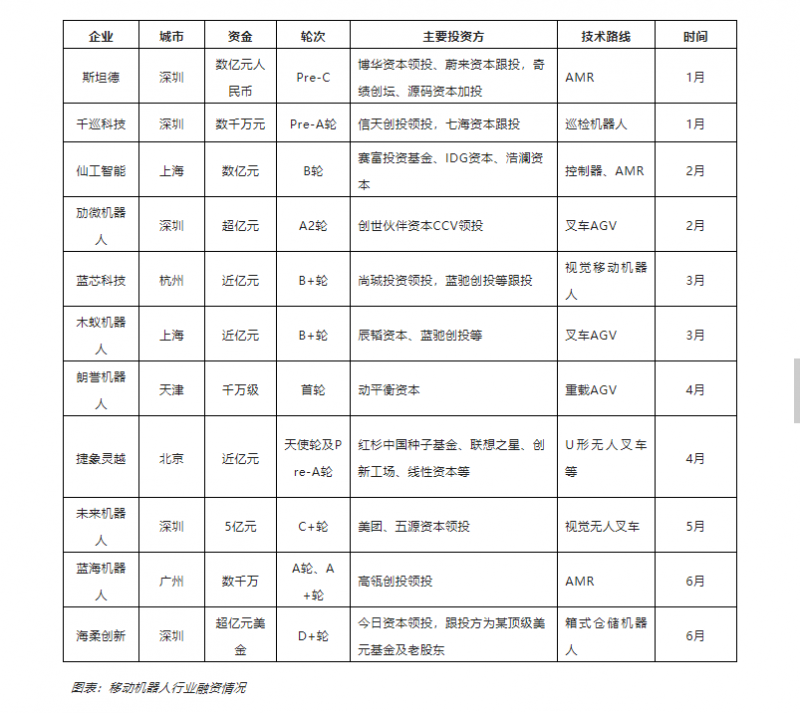

融资——11起,总额近20亿

根据中国移动机器人(AGV/AMR)产业联盟数据,新战略移动机器人产业研究所统计,2022年上半年AGV/AMR行业共发生11起融资事件,融资总额近20亿。其中,90%为联盟企业,包括斯坦德、千巡科技、仙工智能、劢微机器人、蓝芯科技、木蚁机器人、朗誉机器人、捷象灵越、未来机器人、海柔创新。

从资金投入来看,大部分企业融资金额都在亿元级以上,其中,海柔创新与未来机器人两家企业在上半年拿到了行业最多的融资。

海柔创新专注于箱式仓储机器人的研发与应用,近年来发展一路加速,今年6月是海柔创新12个月内获得的第三轮融资。海柔创新创始人、CEO陈宇奇表示:“公司将把此轮融资用于仓储物流机器人系统的研发和全球业务扩展,用更高效、智能、柔性的产品使每一个仓库都用上机器人,弥补劳动力的短缺和应对人口老龄化带来的挑战。”

未来机器人自上一轮融资以来,开始加速全球化拓张,并在30多个国家和地区设立了营销中心。目前未来已成功交付350多个项目,涵盖汽车零部件、轮胎、石化、烟草、食品、制药、3C电子制造、电子商务物流、第三方物流、纺织、印刷、造纸等众多领域。此轮融资过后,相信未来的市场开拓及产品落地将会进一步加速。

从投融资轮次来看,目前AGV/AMR领域投融资主要集中在A、B轮,大部分企业还处于成长期。进入C+轮及D轮的目前来看只有海柔创新与未来机器人。

整体来看,尽管上半年AGV/AMR行业还是有不少企业拿到了数额不等的融资,但从行业大环境来看,受整体经济形势的影响,行业的“热钱”正在减少,资本正在趋于理性,企业融资正在变得越来越难,因此,在资本助力之外,打造自身“造血”能力也是企业接下来要努力的方向。

此外,二季度,井松智能在上交所科创板成功挂牌上市,募资总额5.29亿元。主要用于智能物流系统生产基地技术改造项目、研发中心建设项目以及补充流动资金。

发展态势与行业预警

注重内部组织管理

企业创立之处,创始人往往所有的精力都在业务和融资上,很难有时间分配在内部的组织管理上,但当公司逐渐走向正规,员工越来越多,内部的组织管理不可忽视。

经过近几年的发展,移动机器人领域一些初创型的企业开始逐渐走向规模化,随之也开始注重内部的组织管理,开始进一步加强内部的组织建设,这是企业未来长期发展的基础。

保利润VS价格战

经过前期的低价市场厮杀,在占有一定的市场份额及行业地位后,有些企业开始改变市场策略,注重项目的盈利性。当前,相继有一些企业都将“保利润”作为当前阶段的发展目标,比起业务量,更看重项目是否“有利可图”。

尽管有些企业开始意识到盈利的重要,但行业“价格战”依旧存在,尤其是二季度后期,伴随着上海的解封,一些企业生产经营活动逐渐开始恢复正常,竞争开始加大,“价格战”也开始加剧。

不管的“保利润”还是“价格战”,企业处于不同的时期可能有各自不同的发展策略,重要的是要看清市场与自身现状,量力而行。

原材料面临涨价,供应链问题有所缓解

受俄乌冲突,中美危机、疫情及原材料涨价等影响,移动机器人一些核心零部件如激光雷达、电机等都面临着涨价的风险,尤其激光雷达,一些国外主流厂商都相继上调了价格;同时,有部分电机厂商也发布了涨价公告。

不过伴随着整个华东地区生产经营活动的恢复,处于江浙沪的核心供应链厂商此前面临的物流运输问题得以缓解,相应地,交付问题也正逐渐解决。

当前,对部分国产供应链厂商,尤其是激光雷达企业而言,也算迎来了一定的发展机遇,国外企业的供货受到影响,但本体厂商的项目需求不能等,寻找国产替代成为必然趋势。国内的激光雷达厂商应该及时把握这一窗口期,提升技术能力、打磨产品。

项目交付与回款难

二季度,项目交付仍然是各家AGV/AMR企业关注的重点,伴随着移动机器人产业的快速发展,订单额增加背后,对企业的交付能力也是很大的考验,“保交付”正在成为整个行业的重点话题。

为了保障交付效率和质量,除了培养自身的交付团队外,当前,一些企业开始大力拓展渠道,赋能合作伙伴,希望借此来进一步提升交付能力。

穿越周期,回归商业本质

近几年,在资本的加持下,移动机器人行业公司的估值越来越高,出现了众多独角兽企业,但目前整个行业,尤其是初创型的公司,实现盈利的少之又少,在资本热钱涌进时期,企业不挣钱的问题是被掩盖了的,企业甚至整个行业的共识都是,只要疯狂增长,挤进第一梯队,便有源源不断的融资来续命,所以,扩张是最先考虑的事情,而不是利润。但当经济环境下行,资本没有那么多钱再投入的时候,企业要如何生存?

当前,如何尽早将将盈利模式跑通、尽早实现盈利、实现可持续的经营是所有移动机器人企业都面临的问题。只有能够靠自身“造血”,才能穿越周期,度过资本寒冬。公司活着,本质上是靠经营,而不是靠融资。

2022年已经过去一半,上海之后,国内疫情仍处于多点频发的状态,尽管业内普遍对于行业未来有信心,但仍旧存在很多不确定因素,下半年,无论对于企业还是行业整体而言,依旧是挑战重重,在此背景下,企业如何保障交付、做好供应链管理,维系日常正常运营,尤其是做好“现金流”管控是关键。