2021年的AGV/AMR数据极为漂亮,不仅让行业首次突破百亿元大关,达到126亿元,且首次将增幅提升至64%,发展超过预期,这在疫情之下的中国市场,无疑成为诸多从业者的心中强剂,然而,2022年能否延续这种高位增长,企业短兵相接的竞争是否有新的突围变化?

漂亮的2021年数据答卷

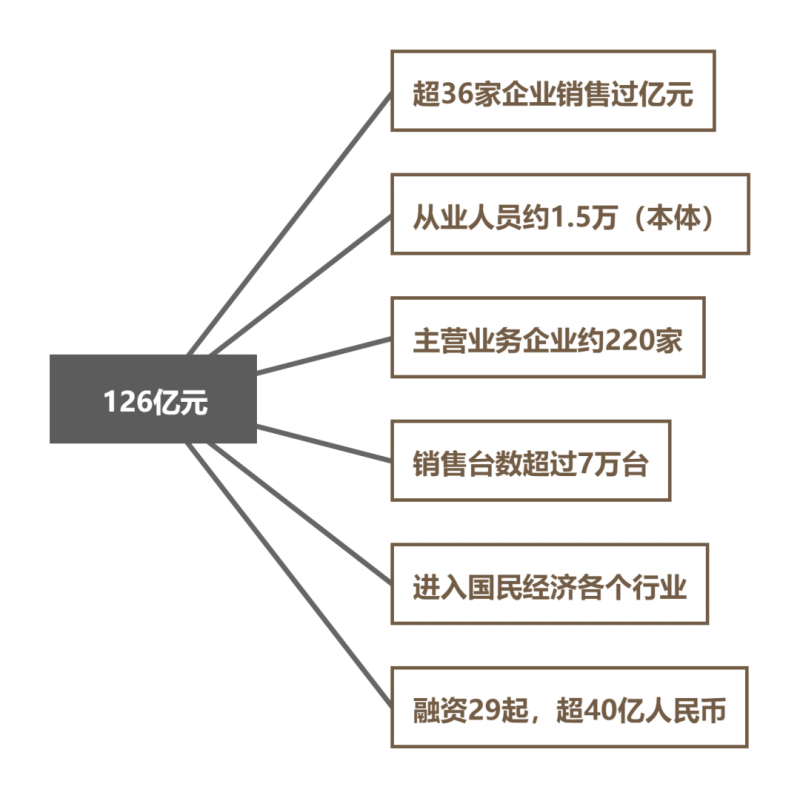

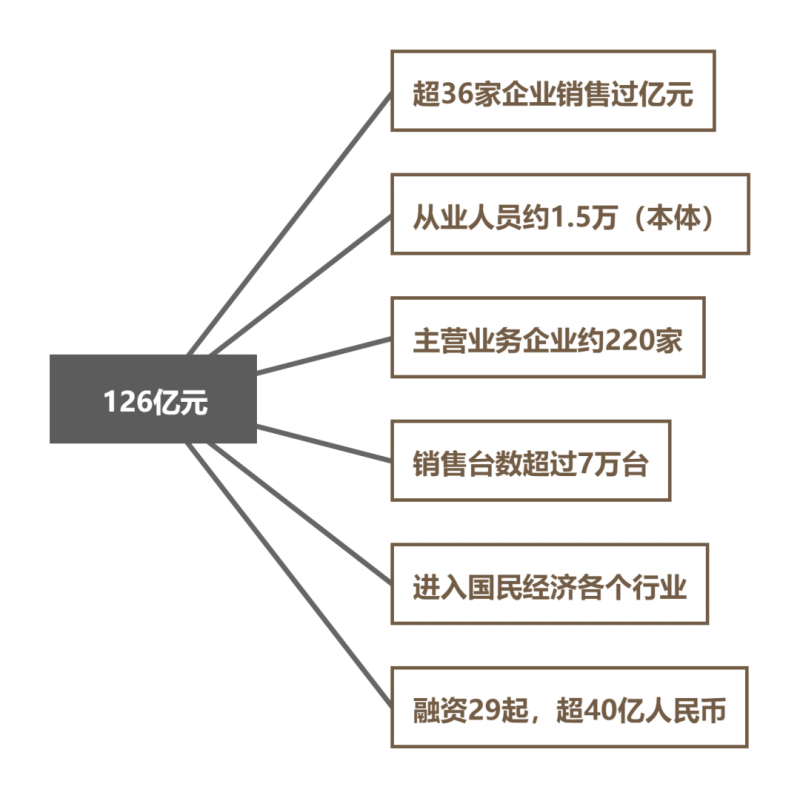

一方面,整体市场擢升明显。根据中国移动机器人(AGV/AMR)产业联盟、新战略移动机器人产业研究所联合发布的《2021-2022年度中国工业应用移动机器人(AGV/AMR)产业发展研究报告》显示,2021年度,中国市场企业整体销售工业应用移动机器人(AGV/AMR)72000台,较2020年增长75.61%,市场销售额达到126亿元(海外销售25亿元),同比增长64%。其中营收超亿元的企业达到36家,同比增长50%。

从整体数据来看,2021年不仅是继2016年后,行业第二个五年期(2016-2020为第一个5年)最为重要的开端,也是发展速度最为迅猛、成绩表现最为亮眼的开端,也给行业企业提振了信心与斗志。

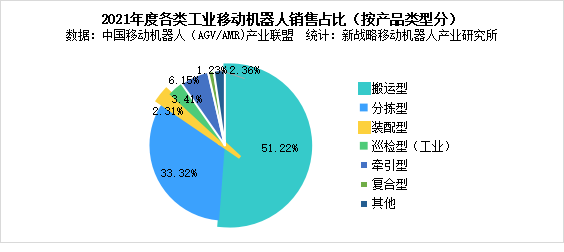

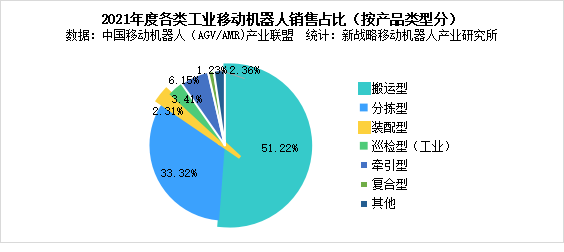

另一方面,细分品类发展迅猛。 从2021年不同产品类别的工业应用移动机器人产品销量来看,搬运型机器人(包括

叉车AGV/AMR、辊道式、潜伏式、顶升式等、10吨级重载AGV、停车机器人)占据超过50%的市场份额,达到51.22%,分拣型(含分拣式、料箱式)机器人紧随其后,占比33.32%,这也表明工业移动机器人(AGV/AMR)的应用范畴已经从仓储分拣领域扩展到更为广泛的制造业和产线物流,这也符合行业发展的趋势,同时也是未来市场增量的关键所在。

其次,细分品类中,AMR产品(包括激光SLAM和视觉SLAM),2021年度市场销售占比约27.7%,相较于2020年度上升约11.2%,应用范围不断拓展,成为当之无愧的最热门品类,预计未来两到三年市场占比将与其他导航方式持平。

而叉式移动机器人从2020年度的约5000台上升至2021年度的8000台,一如既往的成为行业关注重点;10吨及10吨以上的重载AGV同样也实现了大跨步的发展,包括室外的重载移动机器人及无轨导航的应用产生了新的变化,在汽车、工程机械、港口码头、航空航天、轨道交通、化工、军工及特种行业的应用愈加广泛。

工业巡检和复合型移动机器人、箱式仓储机器人也在不断提升占比,更多应用空间有待于开发。

图表:2021年度各类工业移动机器人销售占比(按产品类型分)

极具差异化的企业特征

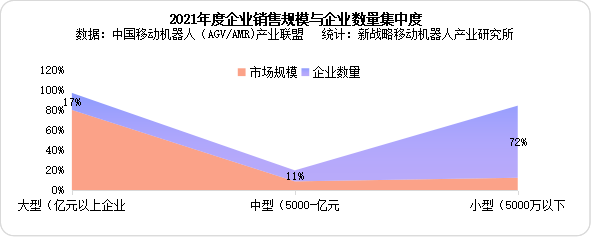

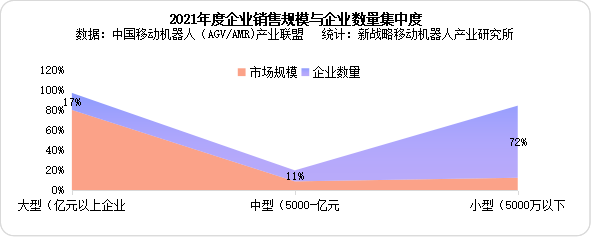

尽管2021年整体市场及细分产品表现亮眼,企业发展也得到了进一步提升,但细化到个体企业中,强弱界限更加明晰。2021年度,80%的企业销售业绩有所提升,这是行业窗口期的整体表现,但企业之间的销售差距进一步拉大,尤其是过亿元企业占据了近80%的市场份额,不仅企业玩家有了新的变化,且新晋力量强势崛起,新兴企业借助资本的力量,销售实现翻倍甚至多倍提升。

与此对应的,是不少中小型企业面临着内忧外患的风险,产品、技术与市场竞争被高度挤压,人才导流也是优胜劣汰,企业的集中度进一步显现,近两年也是行业结构调整的重要时期,资本推动的市场一面风起云涌,一面大浪淘沙。

高目标的2022能否延续?

上至国家政策、产业热度的提升,下至资本热捧,全行业宣贯,2022年,企业的目标显然比2021年又有了翻倍的增长预期,行业期待值能否延续?

实际上,2022年,让人始料不及的是中国疫情的反复密集和大规模爆发,市场经济的不确定性因素加强,热门赛道新的采购玩法,核心供应链的成本上涨甚至是交期受控,导致整个行业的利润空间越来越狭小,头部企业的赛道竞争相对火热。

目前一季度表现普遍没有达到预期,后续市场该如何演变,2022年整体市场增势能否实现逆转,有待于进一步观察和验证。

需要清醒认知的是,未来几年仍是行业利好期,企业如何把握机遇,同时规避风险,犹如狭路相逢,千军待发。